مکانیسم خلق نقدینگی از مسیر شوک درمانی

گروه گروه اقتصاد کلان | هادی سلگی |

با اینکه اقتصاددانان جریان اصلی که در قدرت نیز حضور دارند، نقدینگی ایجاد شده در اقتصاد را در چارچوب ایدئولوژی خود به کارکردهای اقتصاد دولتی مرتبط میکنند و از این مسیر از خود به عنوان اصلیترین تصمیمگیرندههای اقتصاد سیاسی رفع مسوولیت میکنند، بررسیها نشان میدهد که اتفاقا سیاستهای تعدیل ساختاری مورد حمایت آنها عامل اصلی بروز خلق این حجم عظیم از نقدینگی شده است.

عامل سیاسی نقدینگی؛ خدمات رفاهی دولت یا سوداگری نوکسیهها؟

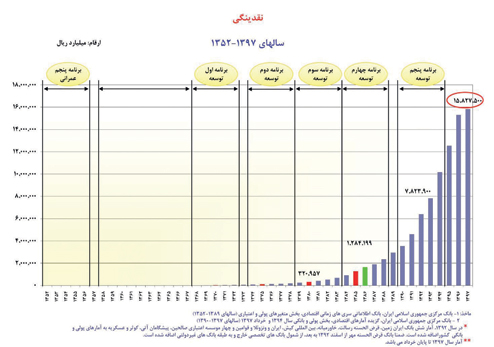

به گزارش «تعادل»، بحران قیمتی در بازارهای دارایی و انتقال آن در بازار کالاهای مصرفی پرسشهای بنیادینی درباره مکانیسمها و عوامل شکلگیری این وضعیت نابسامان در اقتصاد مطرح کرده است. گروهی از اقتصاددانان نزدیک به قدرت و بروکراتهای دولتی به سیاستهای رهاسازی قیمتها گرایش دارند و معتقدند که این تلاطمات موجود از کانال رشد نقدینگی و از منبع اقتصاد دولتی رخ نموده است. مسعود نیلی یکی از اصلیترین تئوریسینهای این نظریه است. وی با اینکه در دو دوره ریاستجمهوری اخیر تصمیمگیرنده اصلی در حوزه سیاستگذاری اقتصادی بوده است، اما با این حال در چندماه اخیر و همزمان با آشفتگیهای رخ داده در اقتصاد خود را به عنوان تصمیمگیرنده اصلی در به وجود آمدن این وضعیت برکنار دانست و بسیاری هم از طرفداران وی برای سلب مسوولیت نیلی تلاشهای رسانهای صورت دادند. بطور کلی نظریات این گروه با اینکه همیشه جریان اصلی سیاستگذاری را در دست داشتهاند و تمام سیاستهای اقتصادی از دهه 70 به نوعی در خدمت پروژه آزادسازی اقتصاد یا همان «تعدیل ساختاری» معروف بوده است، اما توجیه شکستهای مکرر این سیاستها را همواره عدم اجرای کامل یا افراطیتر آن میدانند. مسعود نیلی ۳ سال در دوران ریاستجمهوری هاشمی رفسنجانی یعنی زمانی که سیاستهای تعدیل ساختاری آغاز به اجرا شد، معاون سازمان برنامه و بودجه ایران بود. پس از آن هم در تهیه و تدوین اولین و سومین برنامه۵ ساله توسعه کشور ایفای نقش کرد. در این گزارش به این دو برنامه و نتایج آن اشاره خواهد شد. در گذشته بارها نیلی در مصاحبههایی نسبت به احتمال انفجار بمب ساعتی نقدینگی هشدار داده بود. در اینکه نقدینگی شبیه یک بمب ساعتی و عامل انفجار قیمتی در بازارها میشود، شکی نیست، اما موضوع و تفاوت دیدگاهها در ماهیت و عوامل شکلگیری این نقدینگی در اقتصاد است. از دیدگاه سیاستگذاران، جریان اصلی دخالت دولت در اقتصاد مقصر اصلی ایجاد نقدینگی ناسالم است و بر همین اساس تمام سیاستهایی که در راستای کاهش دخالت دولت مانند خصوصیسازی، قانونگذاری برای کوتاه کردن دست دولت از منابع بانک مرکزی، سیاست مستقل کردن بانک مرکزی از دولت و نظارتهای دموکراتیک، آزادسازی قمیت ارز از طریق فرمول مابه تفاوت تورمهای داخلی و خارجی و آزادسازی قیمت سوخت صورت گرفت به منزله یک وحی منزل و اصول بنیادین سیاستهای اقتصاد آزاد و «علمی» معرفی میشد، اجرا شد.نیلی در یکی از این مصاحبهها میگوید: «مساله مهم دیگر این است که در اقتصاد ایران، رشد نقدینگی شاخص اصلی «اقتصاد سیاسی» است. به عبارت دیگر، تمام عدم تعادلهای اقتصادی که منشأ اقتصاد سیاسی دارد، در نهایت به رشد بالای نقدینگی مربوط میشود. نقدینگی اقتصاد ایران هم عمدتاً از منشأ پایه پولی و بنابراین از منشأ بانک مرکزی است... اقتصاد سیاسی ما در بودجه دولت و نظام بانکی خلاصه میشود. حتی بودجه هم از طریق تامین مالی از بانک مرکزی عمل میکند و در نظام بانکی منعکس میشود. از یک زاویه، شاید بتوان گفت پشت این تصمیمات سیاستمداران، چندان هم بدفهمی در کار نیست. بنابراین فکر میکنم تنها اگر اصلاحات عمیق سیاسی و اقتصادی در کشور ما به سرانجام برسد، میتوان امیدوار بود که رشد نقدینگی به محدوده 12 تا 15درصدی برسد... حجم نقدینگی با منشأ پایه پولی در اقتصاد ایران بالاست، اما بانک مرکزی تنها کارگزار این مساله است، نه تصمیمگیر آن. ما در اقتصاد ایران بهشدت با سلطه مالی مواجه هستیم و اصولاً حضور رییس کل بانک مرکزی در جلسات تصمیمگیری هیچگاه برای مساله تورم که وظیفه اصلی بانک مرکزی است، نبوده بلکه فقط نماینده نظام بانکی تلقی میشده است. اگر از مقامات کشور سوال کنید چرا رییس کل بانک مرکزی را به فلان جلسه دعوت کردهاید، میگویند بالاخره برای انجام هر کاری به منابع مالی نیاز داریم! بنابراین نقش بانک مرکزی در کشور ما با چیزی که باید باشد، فاصله زیادی دارد.»در اینجا این سوال مطرح میشود که آیا نقدینگی به بار آمده موجود از طریق عملکردهای دولت؛ فعالیتهایی که بیشتر به سامان بخشی به اقتصاد عمومی و رفاهی برمیگردد و جزو اصلیترین وظایف حقیقی دولتها محسوب میشود، ناشی میشود یا اینکه همان سیاستهای تعدیل ساختاری و رشد بانکهای خصوصی عامل ایجاد این نقدینگی بوده است. عباس شاکری، عضو هیات علمی دانشگاه علامه طباطبایی در این زمینه بررسی دقیق و مستندی انجام داده که در آن نشان میدهد اتفاقا همین پروژه آزادسازی اقتصاد کشور را به این وضعیت دچار کرده است.این اقتصاددان در پژوهش خود نشان میدهد که با اینکه کشور از ابتدای سال 1360 تا پایان 1367در گیر یک جنگ تمام عیار بود، نقدینگی سالانه بطور متوسط حدود17 درصد رشد کرد اما « بعد که برنامه تعدیل اقتصادی آغاز شد که حتی بسیاری از پیششرطهای صندوق بین المللی پول و بانک جهانی را نیز نادیده گرفته بود و صرفا به شوک درمانی و رهاسازی متمرکز بود ساخت بمب نقدینگی شروع شد؛ در دوره اول اجرای تعدیل ساختاری گرچه در برنامه اول توسعه مصوب و مقرر شد که میانگین نرخ رشد نقدینگی حدود 8 درصد باشد اما مقادیر نقدینگی در بعضی سالها بیش از 10برابر مقدار مصوب بود. این تفاوت فاحش میان عملکرد و مقدار مصوب رشد نقدینگی گویای شکلگیری بمب و انفجار تدریجی آن بود و نشان از این داشت که طراحان برنامه تعدیل شناخت صحیحی از اقتصاد کلان کشور نداشته و بر برنامههای خود هیچ تسلطی ندارند ما وقتی این تفاوت را مشاهده کردیم ارزیابی مان این بود که این برنامههای شکست خورده باید متوقف شود ولی هیچ گوش شنوایی وجود نداشت و تا امروز هم وجود ندارد.»در طراحی برنامه دوم وقتی عملکرد برنامه اول را دیدند دیگر مقدار 1 و 1.5 درصد رشد نقدینگی را به عنوان هدف نگذاشتند برای همه سالها مقدار 12.5 درصد را به عنوان هدف رشد نقدینگی تصویب کردند. اما در برنامه دوم وضعیت بهمن نقدینگی از برنامه اول هم شدیدتر و قویتر شد.همانطور که ملاحظه میشود با همه احتیاطها در هدفگذاری کمی، عملکرد سالهای اول و دوم برنامه دوم، رشد نقدینگی را سه برابر مقدار مصوب نشان میدهد و به گفته شاکری در واقع گویی در عمل مجریان شوک درمانی به ساخت بمب برای نابودی اقتصاد و جامعه میپردازند، نه اینکه اقتصاد را تصحیح کنند جالب است بعد از آنکه نرخ رسمی ارز از 70 ریال به1750 ریال افزایش مییابد وقتی دولت وقت در برنامه اول اقدام به استقراض از خارج میکند بانک مرکزی تمام بدهیها را با ارز 70 ریال تعهد و پشت نویسی میکند. «همه مسوولان اقتصادی آن زمان با همه ادعای پوشالی تسلط علمی و داشتن حرفهای مشخص و ادعاهای برخورداری از برنامههای مشخص دنبال افزایش نرخ ارز بودند اما متوجه نشدند که باید بدهیهای خارجی را با 1750 ریال ظهرنویسی کنند( البته شایدهم آگاهانه و به نفع ذینفعان پرنفوذ و هم پیمان!! این کار را کردهاند)، این طرز برخورد باعث شد که مثلا در سال1372 که ما حدود ۴ میلیارد دلار بازپرداخت بدهی داشتیم حدود 672 میلیارد تومان از این ناحیه به پایه پولی اضافه شود با احتساب ضریب فزاینده2.47 تنها افزایش نقدینگی از این ناحیه در سال 72 حدود1794 میلیارد تومان بوده است. این در حالی است که در شروع برنامه اول کل نقدینگی کشور با سپری کردن هشت سال اقتصاد جنگی 1568 میلیارد تومان بوده است از 72 تا 76 تقریباً همه ساله این مقدار نقدینگی صرفا از این ناحیه اضافه شده است. یعنی در شش سال بیش از 10 هزار میلیارد تومان فقط از ناحیه این ندانمکاری ناشی از تفاوتهای نرخ ارز به نقدینگی کشور اضافه شده است. گرچه شروع بمب گذاری اینجاست اما رشد نقدینگی تنها عاملش این نبوده است در برنامه اول و دوم نقدینگی بیش از 12 برابر افزایش مییابد. در برنامه سوم که پای بانکهای به اصطلاح خصوصی به اقتصاد باز شد و آقای دستیار ویژه گاه به عنوان ابداع ساختاری از آن یاد میکند، رشد نقدینگی شتابانتر و نحوه کارکردش بسیار مخربتر و بدتر میشود از سال1370 تا1380 قیمت زمین، مسکن و سطح عمومی قیمتها تقریبا به یک نسبت افزایش مییابند اما از سال1380تا1390 با سرعتگیری تلاشهای سوداگرانه و مخرب بانکها به ویژه بانکهای به اصطلاح خصوصی قیمت زمین سه و نیم برابر و قیمت مسکن دو و نیم برابر سطح عمومی قیمتها رشد میکند و یک بحران عدم تناسب بی سابقه در اقتصاد رخ می دهد. بطوری که از1370 تا1392 قیمت متوسط زمین حدود 107 برابر، قیمت مسکن 78 برابر، و سطح عمومی قیمتها، 27 برابر رشد میکند. البته قیمت زمین در بعضی مناطق تهران شاید تا هزار برابر هم رشد کرد (قیمت از حدود سه هزار تومان در شروع برنامه اول به 30 میلیون تومان میرسد.)

بیماری هلندی

موضوع دیگری که مسعود نیلی در مصاحبهاش در زمینه رشد نقدینگی مطرح کرده این است که از دو مقطع زمانی بیماری هلندی موجب شده رشد نقدینگی از جمع دو متغیر تولید و تورم بیشتر شود. «مقاطعی هم وجود داشته که رشد نقدینگی به اندازه واقعیاش در تورم منعکس نشده است؛ فاصله سالهای 1352 تا 1356 (دوره بیماری هلندی اول)، مقطع دوم سالهای دهه 1380 (دوره بیماری هلندی دوم) و مقطع سوم سالهای 1392 به بعد (دوره اخیر) . در هر سه مقطع، رشد نقدینگی -همانند روال معمول اقتصاد ایران- بالا بوده، اما تورم خیلی کم رشد کرده که البته بیشترین شکاف مربوط به سالهای اخیر است. دو مقطع نخست از یک جنس و ناشی از بیماری هلندی بود؛ یعنی در آن دو مقطع، نقدینگی ایجادشده به جای ایجاد تورم در داخل کشور، به تقاضا برای کالاهای وارداتی -و عملا برای اقتصاد جهانی- تبدیل شد و در نتیجه اثر تورمی شدیدی بر اقتصاد داخلی نگذاشت. به عبارت دیگر اینگونه نبود که وقتی نقدینگی رشد کرد و تورم رشد نکرد، این تورم بعدها ظاهر شود. ولی در دوره اخیر مساله متفاوت است. گسستی که این بار بین رشد نقدینگی و تورم مشاهده میشود، ناشی از بیماری هلندی نیست و این کاهش شدید سرعت گردش پول در اقتصاد ایران است که ظاهر شدن اثر تورم را به تعویق انداخته است. مفهوم واژهای که من دو سال قبل درباره نقدینگی به کار بردم، این بود که تورم در اقتصاد ایران جمع شده است. دلیلش هم این بوده که نرخ سود بانکی بسیار بالا و انتظارات تورمی -به دلیل ثبات اقتصاد کلان و چشمانداز مثبت روابط خارجی- بسیار پایین بوده و در نتیجه ماندن پول در سیستم بانکی با فاصله بسیار زیاد نسبت به سرمایهگذاری در هر دارایی دیگری مزیت داشته است. گویی این نقدینگی در صندوق امانات بانک قرار داشت و قفل شده بود. منظورم این بود که این نقدینگی بالاخره یک روز از صندوق خارج و به تورم تبدیل خواهد شد.» عباس شاکری در نقد این گزاره نیلی نوشته است: آقای دستیار گفته است که در دهه 1380 بیماری هلندی در اقتصاد شکل گرفت. ساز و کار بیماری هلندی عمدتاً از طریق زمین و مسکن انجام شد اما مبدعان و مجریان تعدیل ساختاری توضیح دهند که چه شده که بعد از دو سه دوره اجرای برنامه تعدیل در دهه80 که باید تعدیل شان نتیجه دهد تازه بیماری هلندی تشدید میشود، شواهد کافی حکایت از آن دارد که این بیماری و اثرات رقت بار آن در این دوره بیش از هر عامل دیگر توسط بانکهای به اصطلاح خصوصی ایجاد شده در برنامه سوم، در اقتصاد منتشر شد. جالب است که طی سالهای1380 تا1386 بانکها از ناحیه چک بانکها به صورت غیرقانونی هزاران میلیارد تومان خلق اعتبار انجام دادند که در سال 1387 بانک مرکزی در رویکردی همدلانه با سوداگران ذخایر این خلق اعتبارهای جعلی را تامین کرد لذا در حالی که رشد نقدینگی در آن سال حدود 15.6 درصد بود پایه پولی حدود 47 درصد رشد داشت پس با یک رویکرد تاریخی و به شرط برخورد کارشناسی و امانتدارانه نسبت به واقعیتهای تجربه شده ملاحظه میگردد اساسا این نقدینگی سیلآسا در برنامههای اول و دوم و سوم و ورود بانکهای به اصطلاح خصوصی، ایجاد شده و به کلی یکی از میراثهای شوم برنامه تعدیل ساختاری است و در عمل مشاهده میشود که چگونه به جای تصحیح اقتصاد و تقویت بنیه تولیدی آن، زمینه را برای سوداگران، شرخرها و عوامل نامولد مساعد ساخت و جامعه و اقتصاد را به هم ریخت و دچار آشفتگیهای گوناگون کرد. یکی از ویژگیهای نقدینگی از سال 1380به بعد این است که بخشی از پولهای تزریق شده در دستان مردم عادی و تقاضاکنندگان کالا و خدمات قرار نمیگیرد چون نهایتاً متناسب با نرخ رشد قیمتها و تولید به پولی که در دستان این گروه از مردم قرار میگیرد اضافه میشود و بقیه آن در دست گروههای نوکیسهای است که برای اهداف سوداگری، پولشویی، قاچاق و فعالیتهای مخرب انحصاری از آن استفاده میکنند. به عبارت دیگر برخلاف ادعاها و دستکاری واقعیتها برنامههای تعدیل به جای اصلاح امور و ایجاد توازن بیشتر میان بخشهای اقتصادی، مشتی نو کیسه، شرخر، دلال، سوداگر، رانت جو و انحصارگر را برای اقتصاد ارمغان آورد و البته با پشتیبانی مستمر بانکهای خصوصی و حتی بخشهایی از بانکهای دولتی به عنوان اهرم مالی آنها. آری ماهیت این بمب و طریقه ساخت و کارگزاری آن اینگونه است. نکته جالب این است که مشاور ارشد جانبدارانه و غیرعلمی زیادت نرخ رشد نقدینگی از جمع تورم و رشد تولید را در دهه 80 به بیماری هلندی منتسب کردند ولی بروز همین پدیده در دورههای 92 تا 97 را به این بیماری منتسب نکردهاند در حالی که در این دوره کیفیت نقدینگی بطور بی سابقهای در مقایسه با کل دوره 68 تا97 تنزل کرده است و از قبل بسیار بدتر شده است.

براساس مطالعات انجام شده سهم شبه پول از نقدینگی از حدود 75 درصد در پایان سال91 به بیش از87 درصد در سال 96 افزایش یافته است و این بدان معنی است که پول معاملاتی برای خرید مایحتاج مصرفکنندگان و بنگاهها به حدود 10 درصد تنزل یافته است و پول سوداگری بهشدت رشد کرده است جالب است که ترکیب بدهیهای بانکی به بانک مرکزی به عنوان یکی از منابع عمده پایه پولی در این پنج سال اخیر عمدتً از ناحیه بانکهای به اصطلاح خصوصی رشد یافته است. همانطور که ملاحظه میشود تمام بدهیهای نظام بانکی به بانک مرکزی یا مربوط به بانکهای به اصطلاح خصوصی است یا بانکهای تخصصی که عمده آن مربوط به مسکن است و در سالهای اخیر سهم اصلی بدهی در بالاترین سطح مربوط به بانکهای خصوصی است بطوریکه سهم این بانکها از کل بدهی از 4.7 درصد در سال به 62.7 درصددر سال 96 پرش کرده است.