مختصات ساختار مالی منطقه یورو

سید صهیب مدنی تنکابنی|

سید میثم جلیلی|

دانشجویان دوره دکتری علوم اقتصادی|

بانک مرکزی اروپا مسوول اجرای سیاست پولی منطقه یوروست که یکی از بزرگترین واحدهای پولی در جهان محسوب میشود. به گزارش بنکر، هدف از تشکیل این نهاد اقتصادی حفظ تعادل قیمتها با کنترل تورم بوده است. بانک مرکزی اروپا بسیاری از اختیارات بانک مرکزی یک کشور را دارد، هر چند ابهاماتی درباره میزان استقلال این نهاد در مدیریت پولی کشورهای عضو وجود دارد.

این بانک در سال 1992و به دنبال تلاش اتحادیه اروپا برای ایجاد اتحادیه اقتصادی و پولی برای کشورهای حوزه یورو انجام شد و در نهایت در اول ژوئن 1998 بانک مرکزی اروپا به شکل فعلی کار خود را آغاز کرد. مقر بانک مرکزی اروپا شهر فرانکفورت آلمان است که بزرگترین مرکز مالی در منطقه یورو به شمار میآید. بانک مذکور گزارشهای مختلفی را در راستای اهداف ترسیمی خود ارائه میدهد که از جمله این گزارشات میتوان به گزارش سالانه آن در خصوص بازار مالی منطقه یورو اشاره نمود. در این گزارش با رصد ساختارهای مالی (RFS) در منطقه یورو به بررسی جامع و وسیعتر ویژگیهای ساختاری و تحولات در بخش مالی منطقه یورو پرداخته و با ارائه و تمرکز بر ساختاری روشن، به نقد و بررسی دوسالانه ثبات مالی (FSR) کشورهای عضو میپردازد.

متن حاضر، خلاصهیی است برگرفته از گزارش ساختارهای مالی این بانک در سال 2016 است که در ادامه، بخش ساختار مالی منطقه یورو ارائه میشود.

ساختار مالی منطقه یورو

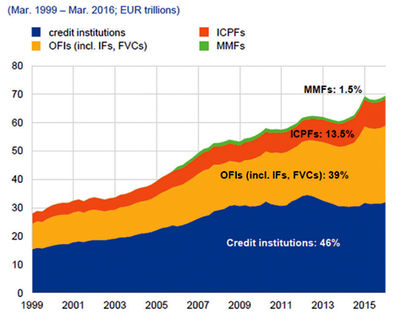

در پایان 2015 بهطور کلی بخش مالی منطقه یورو در حدود 5/68 تریلیون یورو بوده است (نمودار 1) . سهم موسسات مالی و پولی (اعتباری) 46 درصد بوده است که بیشترین سهم را به خود اختصاص داده است و پس از آن سایر نهادهای سرمایهگذاری مالی با 39 درصد بیشترین سهم را داشتهاند.

نمودار1: کل داراییهای مالی بخشهای مالی منطقه یورو

نکته حایز اهمیت افزایش سهم قابل ملاحظه سهم بخش مالی غیر بانکی (ICPFs، MMFs و OFIS) بوده است که بطور پیوسته پس از بحران مالی جهانی، از 42 درصد در سال 2008 به 54 درصد در پایان سال 2015 افزایش یافته است. (نمودار 1)

تفاوت بسیار قابل توجهی در سراسر ناحیه یورو؛ در اندازه و ساختار بخش مالی وجود دارد. اندازه بخش مالی در بازه زمانی مذکور دامنهیی از لوکزامبورگ با تقریبا 200 برابر تولید ناخالص داخلی تا لیتوانی که اندکی کمتر از 100 درصد تولید ناخالص داخلی است. کشورهایی نظیر مالت، ایرلند، قبرس و هلند نیز با بخش مالی در حدود بیش از ده برابر تولید ناخالص داخلی هستند. در سوی دیگر این طیف، کشورهای شرق منطقه یورو قرار دارند که اندازه بخش مالی در آنها حدود 200٪ تولید ناخالص داخلی (در پایان سال 2015) بوده است. در اغلب کشورهای مرکزی منطقه یورو، از جمله فرانسه، بلژیک، آلمان یا اتریش، نسبت کل دارایی بخش مالی به تولید ناخالص داخلی بین 400٪ و 600٪ بود. به عبارتی حجم بخش مالی اقتصاد در حدود 4 تا 6 برابر بخش واقعی اقتصاد بوده است.

اندازه نسبی بخش مالی ناحیه یورو در مجموع بین سالهای 2008 تا 2015 از 3/5 برابر GDP به 1/6 برابر افزایش یافته است که نشان از افزایش حجم بخش مالی منطقه یورو در طی سالهای مورد اشاره با وجود تحولات صورت گرفته است.

از سال 2014 ثبات کلی در اندازه بخش مالی منطقه یورو حتی در کشورهای ناهمگن در سطح اتحادیه مشاهده میشود. اندازه نسبی بخش مالی در آلمان، اسپانیا و بلژیک کاهش یافته است در حالی که بین سالهای 2014 و 2015 بطور گسترده در ایتالیا و هلند بدون تغییر باقی مانده است. بیشترین افزایش و تغییرات بخش مالی مربوط به لوکزامبورگ است که اندازه بخش مالی آن از 189 برابر GDP به 200 برابر آن افزایش یافته است. نکته حایز اهمیت آن است که افزایش رخ داده در یونان عمدتا به خاطر افزایش صورت گرفته در داراییهای بخش موسسات پولی و مالی است. (نمودار 2)

نمودار2: اندازه بخش مالی ناحیه یورو در سالهای 2008، 2014 و 2015

(نسبت داراییها به GDP)

نکته قابل توجه آن است که موسسات پولی و مالی (MFIs) بزرگترین سهم از بخش مالی را در بسیاری از کشورهای منطقه یورو جز لوکزامبورگ، مالت، ایرلند، قبرس و هلند داشتهاند. (نمودار 3)

نمودار3: مقایسه بخش مالی ناحیه یورو در سالهای 2008، 2014 و 2015

در کشورهایی نظیر لوکزامبورگ، مالت، هلند، ایرلند، بلژیک و قبرس دیگر نهادهای سرمایهگذاری مالی (OFIs) دارای بیشترین سهم از بخش مالی بودهاند و طیف آن از حدود

37 درصد (بلژیک) به 89 درصد (لوکزامبورگ) از کل دارایی، بسته به کشور متفاوت است. به عبارتی سمت و سوی بخش مالی در این کشورها به سمت استفاده از سایر نهادهای سرمایهگذاری مالی است. دامنه بخش بیمه نیز از حدود 1٪ تا 19٪ از کل داراییهای مالی به ویژه در کشورهایی نظیر فرانسه، آلمان، بلژیک و تا حدی نیز در ایتالیا بوده است. در نهایت، بخش صندوق بازنشستگی کوچکترین بخش از چهار بخش را داراست و در هلند از توسعه بیشتری برخوردار است.

در کل منطقه یورو، سهم موسسات پولی و مالی (MFIs) به نفع نهادهای سرمایهگذاری مالی (OFIs) از سال 2008 کاهش یافته است. به عبارتی در طی دوره مورد بررسی در کل منطقه یورو، استفاده از نهادها و موسسات مالی مورد اقبال عمومی بیشتری قرار گرفته است و به تدریج از سهم موسسات پولی و مالی کاشته شده است اگر چه همچنان این موسسات بیشترین نقش را در تامین مالی ایفا مینمایند.

این تغییر در ترکیب به ویژه در مورد لوکزامبورگ کاملا واضح و مشخص است. ترکیب بخش کلی منطقه یورو مالی بین سالهای 2014 و 2015 با اندکی تغییر مواجه بوده است و تغییرات الگوی بیشتر در بازه زمانی بلندمدت نمود داشته است.

نقش بخش مالی منطقه یورو در تامین مالی شرکتهای غیر مالی

این قسمت، نگاهی به تامین مالی شرکتهای غیر مالی (NFCs) توسط بخشهای مختلف سیستم مالی منطقه یورو در سراسر کشورهای ناحیه یورو دارد. نمودار 4، جریان تامین مالی خارجی در منطقه یورو به شرکتهای غیر مالی و اجزای آن را در طول زمان نشان میدهد. همانگونه که مشاهده میشود عمدهترین منبع تامین مالی، بخش موسسات پولی و مالی بوده است که پیش از بحران اقتصادی سال 2008 این نقش به شکل پررنگتری بوده است و پس از این بحران رفته رفته از نقش آن کاسته شده است.

نمودار 4: منابع تامین مالی خارجی ارائه شده به شرکتهای غیرمالی ناحیه یورو به تفکیک

نمودار زیر ساختار تامین مالی به تفیک سه ابزار (وام، اوراق قرضه و واگذاری سهام)، در کل ناحیه یورو را مورد بررسی قرار میدهد.

نمودار 5: تامین مالی ارائه شده به شرکتهای غیر مالی در کل منطقه یورو به تفکیک ابزار

نمودار نشان میدهد که حدود 70 درصد تامین مالی در بخش وامها توسط موسسات پولی و مالی بوده است و نقش این موسسات در اوراق قرضه و واگذاری سهام به ترتیب 20 درصد و 10 درصد بوده است. در خصوص ابزار اوراق بهادار، عمدهترین نقش را صندوقهای بازنشستگی و شرکتهای بیمه بر عهده داشتهاند بطوری که بیش از 40 درصد حجم تامین مالی توسط این قبیل شرکتها بوده است و پس از آن صندوقهای سرمایهگذاری در تامین مالی از طریق اوراق بهادار بیشترین نقش

(30 درصد) را داشتهاند.

در مورد ابزار واگذاری سهام، صندوقهای سرمایهگذاری بالاترین نقش (حدود

60 درصد) را در تامین مالی شرکتهای غیرمالی داشتهاند اگرچه به مرور زمان از نقش این صندوقها در تامین مالی (با ظهور دیگر نهادهای سرمایهگذاری مالی) کاسته شده است اما با وجود این هنوز هم عمدهترین نقش را در این حوزه ایفا مینمایند. همچنین نمودار بیانگر این واقعیت است که میزان تسهیلات ارائه شده (وامها)، مهمترین و عمدهترین ابزار ارائه شده توسط بخش مالی در مجموع در ناحیه یورو بوده است و از نظر حسابداری برابر 52٪ از حجم تولید ناخالص داخلی منطقه یورو در سال 2015 است. سهام واگذاری شده حدود 13 درصد از تولید ناخالص داخلی را به خود اختصاص داده است و از سال 2013 روند رو به رشدی را شاهد بودهایم، در حالی که میزان استفاده از ابزار اوراق بهادار در سال 2015 حدود 8٪ GDP و کمی بالاتر از رقمهای ثبت شده در سالهای 2013 و 2014 است. همانطور که پیشتر نیز بیان شد عمدهترین منبع تامین مالی در بخش وامها، موسسات پولی و مالی بودهاند بطوری که این موسسات توانستهاند حدود 73 درصد تامین مالی در این بخش را بر عهده داشتهاند. در شکل زیر گردش جریان مالی در کشورهای حوزه یورو به تفکیک بخشهای مالی ارائه شده است.

نمودار 6: خدمات بخش مالی داخلی به بخشهای غیر مالی در داخل کشور و دیگر کشورها (ناحیه یورو)

همانطور که در نمودار فوق مشاهده میشود در اغلب کشورها عمدهترین خدمات، توسط موسسات پولی و مالی داخلی به بخش غیر مالی داخلی صورت پذیرفته است (رنگ زرد) بطوری که این نقش در کشورهای فرانسه، دانمارک، ایتالیا و استونی از رویه غالبتری برخوردار است. به عبارتی، بیشترین بازار خدمات موسسات پولی و مالی داخلی را بخشهای غیرمالی خود این کشورها تشکیل میدهند.

در کشورهایی نظیر لوکزامبورگ و هلند و بلژیک، عمدهترین نقش را جریان دیگر نهادهای سرمایهگذاری مالی داخلی (OFI) به بخش مالی غیرمالی اتحادیه یورو بر عهده داشتهاند (رنگ سبز) بطوری که در لوکزامبورگ بیش از 90 درصد جریان تامین مالی توسط این قبیل نهادها صورت میپذیرد و به نوعی سرمایهگذاری خارجی این کشور در کل اتحادیه اروپا محسوب میگردد.

علاوه بر این، نمودار فوق بیانگر این واقعیت است که در برخی از کشورها نظیر قبرس و هلند میزان خدمات بخش مالی داخلی (بطور کلی) به بخش غیرمالی داخلی و سایر کشورها (کل ناحیه یورو) حدود 160 درصد GDP است و در کشورهایی مانند فنلاند، اسلواکی، استونی، لیتوانی زیر 50 درصد قرار دارد.

اکنون پس از بیان نقش موسسات مختلف تامین مالی، زمان آن رسیده است که عمدهترین منبع تامین مالی در موسسات پولی و مالی به عنوان مهترین بخش مالی در اتحادیه اروپا مورد بررسی قرار گیرد.

نمودار 7: منابع تامین مالی موسسات پولی و مالی در اتحادیه اروپا

همانگونه که در نمودار مشاهده میشود به جز لیتوانی، بدهی بلندمدت داخلی (سپرده بلندمدت) عمدهترین منبع تامین مالی موسسات پولی و مالی بوده است. (توجه: در ایران عمدهترین منبع تامین مالی سپردههای کوتاهمدت است) بطوری که در کشورهایی نظیر آلمان و فرانسه، بدهی بلندمدت داخلی (سپرده بلندمدت) 47٪ و 38٪ و در ایتالیا و اسپانیا این ابزار 90 درصد تامین وجوه را بر عهده داشته است.

همچنین لازم به ذکر است که در آلمان و فرانسه، بدهیهای بلندمدت به سایر کشورهای منطقه یورو نیز به ترتیب از رقم قابل توجه 29٪ و 24٪ از کل برخوردار است. همچنین در مقایسه با سال 2014، شاهد کاهش بیش از 10 درصدی در مقدار بدهیهای داخلی بلندمدت برای کشورهای آلمان، ایتالیا، اسپانیا و

هلند میباشیم.

ساختار بازار سیستم بانکی منطقه یورو

• ظرفیت بخش بانکداری

o تعداد موسسات

تعداد موسسات اعتباری در ناحیه یورو با کاهش چشمگیر متوسط 1/19 درصدی در طی دوره 2015-2008، از رقم 6767 در سال 2008 به 5614 موسسه در سال 2014 و 5475 موسسه در سال 2015 کاهش یافته است.

نمودار 8: تعداد موسسات اعتباری و شعب خارجی ناحیه یورو در سالهای 2008 و 2015

با نگاهی به پویاییهای اخیر در کشورهای عضو اتحادیه مشخص میگردد که بیشتر کشورهای منطقه یورو، کاهش در تعداد موسسات اعتباری را بین سالهای 2014 و 2015 را تجربه کردهاند.

در این بین کشورهایی نظیر استونی، فرانسه، لیتوانی، لتونی و مالت از این قاعده مستثنی بودهاند و در قبرس نیز تعداد موسسات اعتباری بدون تغییر باقی مانده است. بیشترین کاهش تعداد موسسات اعتباری مربوط به کشورهای قبرس، اسپانیا و یونان بوده است اما بیشترین کاهش نسبی تعداد موسسات اعتباری در کشورهایی مانند فنلاند، فرانسه، ایتالیا، پرتغال، ایرلند و هلند قابل توجه بوده است. کشورهایی نظیر ایرلند، آلمان و اتریش، بیشترین کاهش مطلق (حدود 30 درصد) را تجربه کردهاند. در تناسب با اندازه و ویژگیهای ساختاری کشورها، میزان موسسات اعتباری کشورهایی نظیر فرانسه، ایتالیا، اتریش و لوکزامبورگ نسبتا بالا است این در حالی است که این میزان در اسپانیا در مقایسه با سایر مشخصههای اقتصادی کشور ناچیز است.

سهم شعب خارجی در تعداد کل موسسات اعتباری منطقه یورو از حدود 10 درصد در سال 2008 به حدود 13 درصد در سال 2015 افزایش یافته است. با وجود این تعداد کل موسسات اعتباری (بانکهای داخلی و گروههای بانکی) در منطقه یورو از 2925 در سال 2008 به ترتیب با روند نزولی به 2491 در سال 2014 و 2380 در پایان سال 2015 کاهش یافته است اما تعداد شعب خارجی در کل دوره، بالای 700 شعبه بطور گسترده ثابت باقی مانده است.

o کل داراییها

مجموع داراییهای بخش بانکی منطقه یورو، از جمله شرکتهای تابعه خارجی و شاخهها، در حدود 7/27 تریلیون یورو در پایان سال 2015 بوده است که با کاهش

1. 3٪ در مقایسه با سال 2014 و 17 درصد در مقایسه با سال 2008 همراه بوده است. بزرگترین کاهش در ارزش دارایی از سال 2014 در مالت (9. 2٪) و پس از آن در یونان، فنلاند، پرتغال و ایرلند (5٪ کاهش) مشاهده شد و بیشترین افزایش در ارزش داراییهای از سال 2014 در کشورهایی نظیر اسلواکی (7. 8٪)، استونی (5. 6٪)، لتونی (4٪) و اسپانیا (2. 5٪) صورت پذیرفته است.

در پایان 2015، فرانسه و آلمان هنوز هم بزرگترین بخشهای بانکی در منطقه یورو (با ارزش کل دارایی حدود 9/6 تریلیون یورو در هر دو مورد) را دارا هستند.

o شاخصهای ظرفیت سیستم بانکی

کاهش در تعداد واحدهای بانکی در منطقه یورو سبب افزایش دو شاخص کلیدی ظرفیت سیستم بانکی (جمعیت به ازای هر شعبه و جمعیت به ازای هر کارمند شاغل) بین سالهای 2008 و 2015 در بسیاری از کشورهای منطقه یورو شده است. (نمودار 8 و 9)

در مقایسه با سال 2014، افزایش جمعیت به ازای هر شعبه به خصوص در استونی، لتونی و ایرلند قابل توجه بوده است. این امر به خصوص در مورد شاخص افزایش تعداد جمعیت به ازای هر کارمند بانک، به ویژه در لیتوانی، ایرلند و هلند مشهود بوده است.

نمودار 9: وضعیت شاخص تعداد جمعیت به ازای هر شعبه در کشورهای منطقه یورو در سالهای 2008، 2014 و 2015

نمودار 10: وضعیت شاخص تعداد جمعیت به ازای هر کارمند بانک در کشورهای منطقه یورو در سالهای 2008، 2014 و 2015