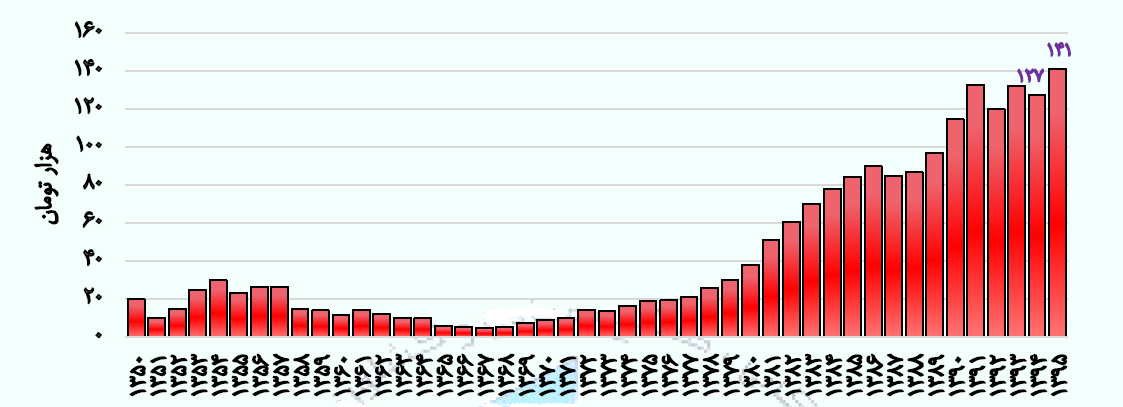

حق بیمه سرانه از تقسیم حق بیمه تولیدی صنعت بیمه بر جمعیت هر کشور به دست میآید و بیانگر مقدار حق بیمهیی است که بهطور متوسط هر نفر پرداخت کرده است. روند سالانه حق بیمه سرانه به قیمت ثابت سال ۱۳۹۰ دقیقا نشاندهنده روند ضریب نفوذ بیمه در کشور است. حق بیمه سرانه بعد از انقلاب تا سال ۱۳۶۷ روند نزولی داشته است. بعد از جنگ تحمیلی روند حق بیمه سرانه تا سال ۱۳۹۵ صعودی بوده است. در سال ۱۳۹۵ حق بیمه سرانه به قیمت ثابت ۱۳۹۰ حدود ۱۴۱ هزار تومان بوده که نسبت به سال ۱۳۹۴ که معادل 127 هزار تومان بوده معادل 11درصد افزایش یافته است.

به گزارش «تعادل»، حق بیمه سرانه کشور در سال ۱۳۹۵ حدود ۹۶ دلار است و در مقیاس جهانی، در حالی که میانگین جهانی حق بیمه سرانه در سال ۲۰۱۶ حدود ۶۳۸ دلار بوده و 542 دلار فاصله داشته است.

در شرایطی که توسعه بازارهای مالی خصوصا بازار بیمه، یکی از کلیدیترین ارکان رشد و توسعه اقتصادی محسوب شده و توسعه این صنعت میتواند منافع فراوانی نصیب کشور کند، صنعت بیمه در ایران چه از لحاظ ضریب نفوذ بیمه و چه از لحاظ حق بیمه سرانه تولیدی فاصله زیادی با میانگینهای جهانی دارد.

همچنین در سال ۱۳۹۵، میزان ضریب نفوذ بیمه کشور برابر 2.18درصد بوده که نسبت به سال ۱۳۹۴ از رشد 6.1درصدی برخوردار است.

همچنین شاخص حق بیمه سرانه (نسبت حق بیمه تولیدی به جمعیت کشور) به حدود 3.5میلیون ریال میرسد که بهطور متوسط میزان مشارکت هر نفر ایرانی را در پرداخت به این صنعت نشان میدهد. براساس آمار سال ۲۰۱۶ (۱۳۹۵) صنعت بیمه کشور از لحاظ شاخص ضریب نفوذ بیمه در جایگاه شصت و دوم جهان ایستاده و از سوی دیگر براساس شاخص حق بیمه سرانه کشور جایگاه شصت و هشتم جهان را داراست.

تعداد بیمهنامههای صادره در سال ۱۳۹۵ نیز با حدود 15.4درصد رشد نسبت به سال ۱۳۹۴ حدود

۵۸۶ میلیون فقره بوده است. از کل تعداد بیمهنامههای صادره، ۴ رشته بیمه شخص ثالث- مازاد، حوادث راننده، حوادث و بدنه اتومبیل به ترتیب 34.6 و 32.4 و 7.8 و 7.1درصد از کل بیمهنامههای صادره سهم دارند (در مجموع 81.9 درصد). سهم رشتههای بیمه درمان، عمر و آتشسوزی نیز بهترتیب 5.3، 5.1 و 4.7درصد از کل تعداد بیمهنامههای صادره بوده است.

میزان انحصار شرکتی در بازار بیمه طی سال ۱۳۹۵ براساس شاخص هرفیندال-هیرشمن معادل ۱۷۳۳ واحد است که در مقایسه با سال ۹۴ به میزان

۱۸۱ واحد (معادل 9.5درصد) کمتر شده و بهبود یافته است. با وجود این، تنها ۵ شرکت بیمه ایران، آسیا، دانا، البرز و پارسیان (هر یک دارای سهم بیشتر از ۶درصد) در مجموع 68.6درصد از حق بیمه تولیدی بازار را به خود اختصاص دادهاند.

عملکرد انواع بیمههای موجود در کشور

صنعت بیمه بهطور کلی به دو قسمت بیمه زندگی و بیمه غیرزندگی تقسیم میشود. در سال ۱۳۹۵، سهم بیمههای غیرزندگی از حق بیمههای موجود در کشور حدود ۸۷درصد و سهم بیمههای زندگی (عمر) حدود ۱۳درصد بوده، در حالی است که سهم بیمههای زندگی در دنیا (در سال ۲۰۱۶) حدود ۵۵درصد است. همچنین از لحاظ تعداد بیمهنامهها نیز

۹۵درصد بیمه نامههای صادر شده در کشور متعلق به بیمههای غیرزندگی بوده است. در سال ۱۳۹۵، حدود ۲۸ هزار میلیارد تومان حق بیمه دریافت شده 596 میلیون فقره بیمهنامه صادر شده است. بیمه شخص ثالث و مازاد بیشترین سهم از حق بیمههای تولیدى (39.5درصد) و از تعداد بیمهنامههای صادر شده (34.6درصد) را داشته است. این نوع از بیمه به همراه بیمه حوادث راننده از نوع بیمههای اجباری بوده که در مجموع سهمی درحدود 43.2 از حق بیمههای تولیدی و ۶۷درصد از کل تعداد بیمهنامههای صادر شده را به خود اختصاص دادهاند.

شاخص ضریب نفوذ بیمه نسبت حق بیمه تولیدی به تولید ناخالص داخلی، بیانگر حرکت سریعتر یا آهستهتر صنعت بیمه در مقایسه با مجموعه اقتصاد کشور است. مقدار این ضریب بعد از انقلاب تا سال ۱۳۶۷ روند نزولی داشته، بهطوری که مقدار آن در سال ۱۳۶۷ تنها 0.21درصد بوده است. بعد از جنگ تحمیلی تا سال ۱۳۹۵ روند این ضریب صعودی بوده و در سال ۱۳۹۵ به مقدار 2.18درصد میرسد که 0.13واحد درصد بیشتر از سال قبل است. با وجود رشد ضریب نفوذ بیمه در کشور، این ضریب تفاوت زیادی با میانگین جهانی ضریب نفوذ بیمه در جهان دارد. براساس آمار نشریه زیگما، متوسط جهانی ضریب نفوذ بیمه در سال ۲۰۱۶ حدود 6.3درصد بوده است. در محاسبه نسبت خسارت مبالغ خسارتهای معوق، ذخایر حق بیمه، کارمزد شبکه فروش و هزینههای اداری-عمومی درنظر گرفته نمیشود. لذا بررسی آمار عملکرد شرکتهای بیمه از حیث عملکرد آنها در دسترسی قرار دهد و لذا در دورههای سالانه از «ضریب خسارت» استفاده میشود که در محاسبه آن نسبت خسارت نمیتواند ارزیابی درستی از حق بیمه و خسارتهای معوقه باشد.روند سالانه نسبت و ضریب خسارت شرکتهای بیمه نمایش داده شده است. به نظر میرسد دلیل اصلی افزایش نسبت و ضریب خسارت شرکتهای بیمه، حضور شرکتهای بخش غیردولتی باشد که افزایش رقابت بین شرکتها، موجب شده نسبت و ضریب خسارت افزایش یابد.

وضعیت شرکتها و شعب فعال در کشور

در سال ۱۳۹۵، سه شرکت بیمه تجارت نو، حکمت صبا و شرکت تخصصی بیمه زندگی خاورمیانه پروانه فعالیت خود را از بیمه مرکزی اخذ کردند. لذا تعداد شرکتهای بیمه از ۲۸ شرکت بیمه طی سال ۱۳۹۴ (مشتمل بر: بیمه ایران در نقش تنها شرکت بیمه دولتی به همراه ۱۹ شرکت بیمه غیردولتی: آسیا، البرز، دانا، پارسیان، رازی، کارآفرین، سینا، ملت، دی، سامان، نوین، پاسارگاد، معلم، میهن، کوثر، ما، آرمان، تعاون و سرمد در سرزمین اصلی و ۶ شرکت بیمه غیردولتی: امید، حافظ، ایران معین، متقابل کیش، آسماری و متقابل اطمینان متحد قشم در مناطق آزاد و ویژه اقتصادی و نیز ۲ شرکت بیمه اتکایی امین و اتکایی ایرانیان) به ۳۱ شرکت بیمه در سال ۹۵ افزایش یافت.

همچنین سه شرکت بیمه خارجی کارگزار بیمه لویدز لندن (Kay International Plc- محل ثبت اولیه لندن)، شرکت بیمه اواسان (SoS EvaSan - محلی ثبت اولیه سویس) و شرکت بیمه Nasco Karaoglan Brokers (محلی ثبت اولیه در لبنان) با ایجاد دفتر ارتباطی در ایران فعالیت میکنند.

سهم شرکتهای بیمه غیردولتی از حق بیمه تولیدی و خسارت پرداختی افزایش یافته است. بهطوری که سهم شرکتهای بیمه غیردولتی از حق بیمه تولیدی و خسارت پرداختی به ترتیب از ۵۳ و ۴۸درصد در سال ۱۳۹۰ به ۶۳ و ۵۷ درصد در سال ۱۳۹۵ رسیده است.تعداد شبکه فروش و خدمترسانی بیمه در سال ۱۳۹۵ گسترش پیدا کرد؛ تعداد نمایندگان عمومی به بیش از ۳۳۴۰۰ نماینده فعال، نمایندگان عمر به حدود ۱۰۶۰۰ نماینده فعال و تعداد کارگزاران بیمه به حدود ۶۵۰ کارگزاری فعال و تعداد ارزیابان خسارت به ۲۱۴ ارزیاب فعالی رسیده است. شعب شرکتهای بیمه نیز از تعداد ۱۰۴۳ شعبه به تعداد ۱۰۷۹ شعبه در سال مورد بررسی افزایش داشت که در اقصا نقاط کشور پراکنده شدهاند.